Forderungsausfälle bedrohen Rentabilität und Liquidität

Ein einfaches Rechenbeispiel macht deutlich, wie wichtig Forderungscontrolling ist: Ein Forderungsausfall von 3 Prozent ist durchaus nichts Ungewöhnliches, beträgt aber bei einem Forderungsbestand von 1 Mio. Euro beachtliche 30.000 Euro. Der Anteil des Forderungsbestands an der Bilanzsumme kann zwischen 25 Prozent und 30 Prozent liegen, in Einzelfällen sogar noch deutlich höher.

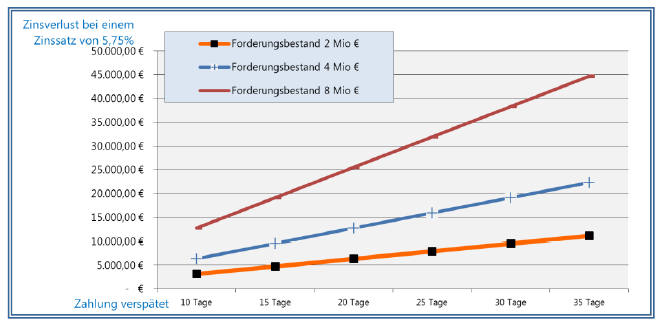

Auch das Risiko von Zinsverlusten darf nicht außer Acht gelassen werden. Angenommen, ein Kunde begleicht eine Rechnung über 50.000 Euro neun Tage nach Fälligkeit, bei einer Verzinsung von 4 Prozent, dann liegt der Zinsverlust bei rund 50 Euro. Das klingt erstmal nach nicht viel. Addiert man die Menge der Zinsausfälle wird deutlich: Auch kleinere Posten gehen ins Geld.

Ein ganzheitliches Forderungscontrolling ist gefragt

Ein ganzheitliches und konsequentes Forderungscontrolling führt nicht unmittelbar dazu, dass Debitoren schneller zahlen. Es erhöht aber die Transparenz der Unternehmensdaten und liefert damit Ansatzpunkte für eine nachhaltige Verbesserung der finanziellen Situation. So fallen beispielsweise Debitoren auf, die ihre Rechnungen grundsätzlich erst dann begleichen, wenn sie überfällig sind. Diese Informationen geben den Unternehmen die Möglichkeit zu handeln: Gegebenenfalls werden bestimmte Debitoren demnächst genauer beobachtet oder es wird eine Vorauszahlung vereinbart, um die fristgerechte Zahlung sicherzustellen.

Schlüsselaspekte für ein ganzheitliches Forderungscontrolling:

- Überwachung der Forderungen: Dies umfasst die regelmäßige Überprüfung offener Rechnungen, die Überwachung der Zahlungsfristen und die Bewertung der Zahlungshistorie der Kunden.

- Kreditmanagement: Bevor Geschäfte mit neuen Kunden gemacht werden, kann eine Bonitätsprüfung durchgeführt werden, um das Risiko von Zahlungsausfällen zu minimieren. Das Forderungscontrolling beinhaltet auch die Festlegung von Kreditlimits für Kunden basierend auf ihrer Kreditwürdigkeit.

- Mahnwesen: Das systematische Anmahnen überfälliger Zahlungen ist ein weiterer wichtiger Bestandteil. Dies kann durch das Versenden von Zahlungserinnerungen und Mahnungen erfolgen, um Kunden zur Begleichung ihrer offenen Posten zu bewegen.

- Analyse und Berichterstattung: Die Analyse der Forderungsbestände, die Identifizierung von Trends bei Zahlungsverzögerungen und die Berichterstattung über die Performance des Forderungsmanagements an die Geschäftsleitung sind wesentliche Aufgaben.

- Risikomanagement: Das Erkennen und Bewerten von Risiken, die mit bestimmten Kunden oder Branchen verbunden sind, sowie das Ergreifen von Maßnahmen zur Risikominderung, wie z.B. die Vereinbarung von Vorauszahlungen oder die Absicherung durch Kreditversicherungen.

- Optimierung der Zahlungsbedingungen: Die Gestaltung von Zahlungsbedingungen, die sowohl für das Unternehmen als auch für den Kunden vorteilhaft sind, kann dazu beitragen, Zahlungsverzögerungen zu reduzieren und die Kundenbeziehungen zu verbessern.

Wie Analysen und Reportings Liquiditätsausfälle vorbeugen

Wie lässt sich aktiv die Transparenz des Forderungsmanagements steigern? Die Antwort: Mit umfassenden Analysemöglichkeiten und Management-Reports, zum Beispiel mit Hilfe eines gestützten Forderungscontrollings. Ein festes Set an Reportings und Kennzahlen helfen dabei den Blick nach innen zu richten und Sachverhalte objektiv und vergleichbar zu betrachten.

Folgende Arbeitsfragen können Sie so beantworten:

- Was kostet uns der Kunde durch Zinsverlust / Zinsaufwand?

- Schlechte Zahlungsmoral: Wo gibt es Ansatzpunkte für den Vertrieb (Stichwort: Folgeverhandlungen)?

- Ist es sinnvoll, Kunden oder Leistungsarten im Mahnwesen zu kategorisieren und unterschiedlich zu behandeln?

- Welche Kunden befinden sich in oberen Mahnstufen?

- Wie verteilen sich die offenen Posten auf die Kunden?

- Interne Klärungsstufe nach erster Erinnerung einziehen?

Instrumente für ein aktives Risikomanagement im Forderungscontrolling

Mit den im Folgenden erläuterten Instrumenten des Forderungscontrollings sind die Verantwortlichen im Forderungsmanagement zu jeder Tages- und Nachtzeit auskunftsfähig. Mit Hilfe von Frühwarnsystemen und aussagekräftigen Grafiken lassen sich Unregelmäßigkeiten von Forderungen auf einen Blick erkennen.

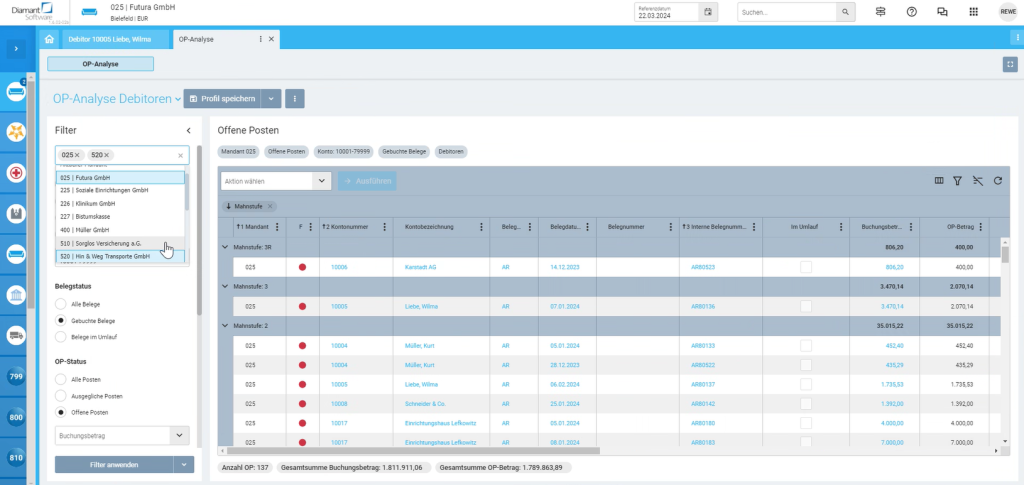

Offene-Posten-Analyse aller Forderungen

Eine Offene-Posten-Analyse enthält tabellarisch aufgeführt sämtliche Debitoren mit den Anteilen ihrer offenen Posten (OP) in den Fälligkeitsklassen. Über Filter (Belege im Umlauf, Ausgeglichene und offene Posten) lassen sich verschiedene Analysen fahren – je nach Anlass.

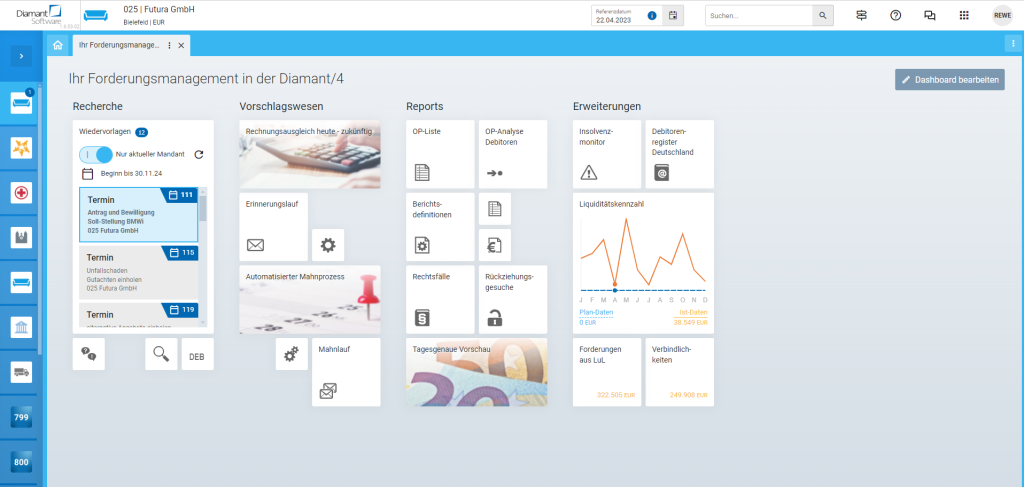

Forderungs-Cockpit

Nach dem „one page only“-Prinzip zeigt ein Forderungs-Dashboard die wichtigsten Informationen und Abläufe zum Forderungsmanagement auf einer Seite. Dies ermöglicht einen kompakten Überblick über die aktuelle Liquiditätslage eines Unternehmens. Bestandteile des Dashboards sind operative Elemente (Wiedervorlagen, Mahnläufe, Termine) und Controlling-Themen (Liquiditätsüberblick, Debitorenregister Deutschland, OP-Analyse sowie der Rechnungsausgleich).

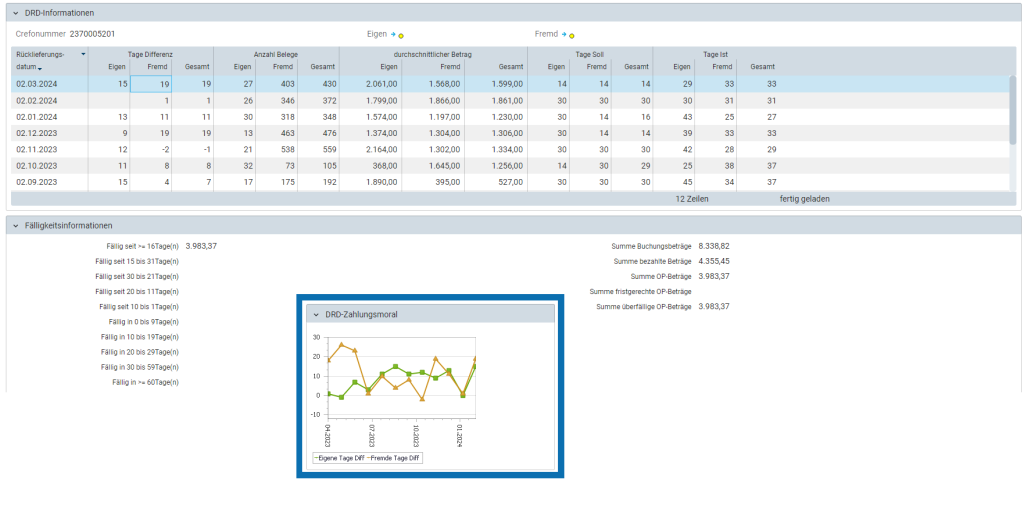

Zahlungsmoral mit dem Debitorenregister Deutschland ermitteln

Das Debitorenregister Deutschland der Creditreform bündelt alle Informationen zum Zahlverhalten Ihrer Kunden. Sie profitieren von den Zahlungserfahrungen anderer Unternehmen und erkennen Forderungsausfälle früher.

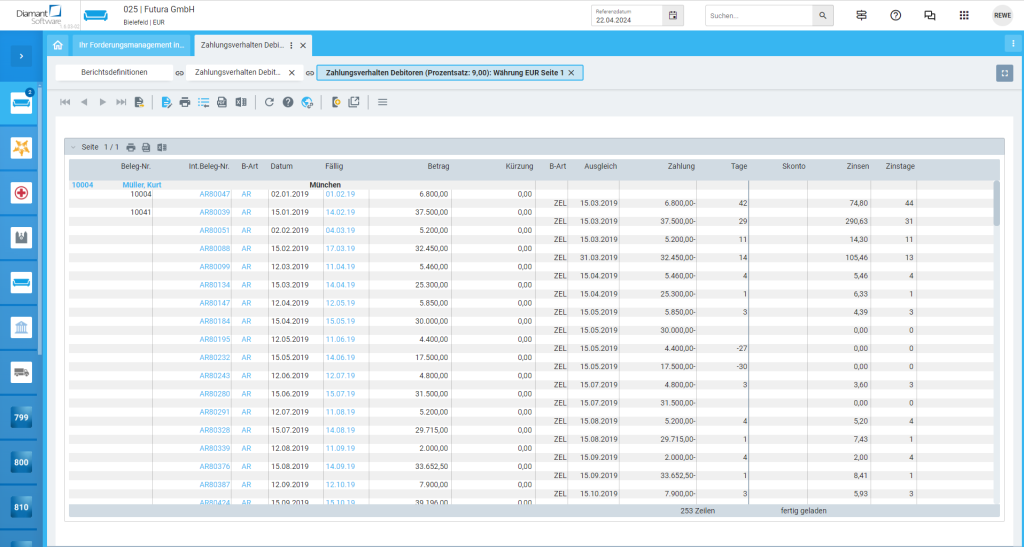

Zahlungsverhalten für Debitoren überprüfen

Doch nicht nur der Blick auf das Debitorenregister Deutschland hilft dabei, die Zahlungsmoral eines Kunden besser zu verstehen. Mit Hilfe des Dashboards „Zahlungsmoral“ haben Sie jederzeit Zugriff auf die Zahlungshistorie eines Kunden.

Checkliste

Forderungen managen & Liquidität verbessern

- Holen Sie sich Tipps & Tricks für ein effizienteres Debitorenmanagement

- Bestimmen Sie SOLL-Werte für eine ausgewogene Risiko- und Vertriebspolitik im Unternehmen

- Erfahren Sie, welche Automatisierungsmöglichkeiten es im Mahnwesen gibt